De Voordelen van een Levenhypotheek

Een levenhypotheek is een hypotheekvorm die de afgelopen jaren steeds populairder is geworden onder huizenkopers. Maar wat houdt een levenhypotheek precies in en wat zijn de voordelen ervan?

Wat is een Levenhypotheek?

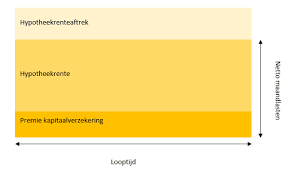

Bij een levenhypotheek wordt de hypotheeksom niet in één keer afgelost aan het einde van de looptijd, maar blijft deze gedurende de looptijd van de hypotheek gelijk. In plaats daarvan bouwt u vermogen op in een beleggingsrekening of verzekeringspolis, die aan het einde van de looptijd wordt gebruikt om de hypotheeksom af te lossen.

De Voordelen

- Flexibiliteit: Een levenhypotheek biedt flexibiliteit doordat u zelf kunt bepalen hoe u het opgebouwde vermogen wilt investeren.

- Fiscaal voordeel: In sommige gevallen kunt u profiteren van fiscale voordelen bij een levenhypotheek, zoals belastingaftrek over de betaalde rente.

- Potentieel hoger rendement: Doordat u belegt met het opgebouwde vermogen, bestaat er potentieel voor een hoger rendement dan bij traditionele hypotheekvormen.

- Aantrekkelijke optie voor starters: Voor starters op de woningmarkt kan een levenhypotheek een aantrekkelijke optie zijn door de lagere maandlasten in vergelijking met andere hypotheekvormen.

Kortom, een levenhypotheek kan een interessante keuze zijn voor huizenkopers die op zoek zijn naar flexibiliteit en potentieel hoger rendement. Het is echter belangrijk om goed geïnformeerd te zijn over de risico’s en kosten die gepaard gaan met deze hypotheekvorm, zodat u weloverwogen beslissingen kunt nemen voor uw financiële toekomst.

Veelgestelde Vragen over Levenhypotheek: Antwoorden op 9 Belangrijke Onderwerpen

- Wat is een levenhypotheek?

- Hoe werkt een levenhypotheek precies?

- Wat zijn de voordelen van een levenhypotheek?

- Zijn er ook nadelen verbonden aan een levenhypotheek?

- Kan ik mijn hypotheek eerder aflossen bij een levenhypotheek?

- Welke fiscale aspecten spelen een rol bij een levenhypotheek?

- Hoe wordt het opgebouwde vermogen belegd bij een levenhypotheek?

- Is een levenhypotheek geschikt voor iedereen?

- Wat gebeurt er als het rendement op de beleggingen tegenvalt bij een levenhypotheek?

Wat is een levenhypotheek?

Een levenhypotheek is een specifieke hypotheekvorm waarbij de hypotheeksom gedurende de looptijd gelijk blijft en niet in één keer wordt afgelost. In plaats daarvan bouwt de huiseigenaar vermogen op in een beleggingsrekening of verzekeringspolis, dat aan het einde van de looptijd wordt gebruikt om de hypotheek af te lossen. Dit biedt flexibiliteit doordat men zelf kan kiezen hoe het opgebouwde vermogen wordt geïnvesteerd. Het kan fiscale voordelen opleveren, zoals belastingaftrek over betaalde rente, en potentieel hoger rendement bieden door te beleggen met het opgebouwde vermogen. Het is een interessante optie voor huizenkopers die flexibiliteit en mogelijk hoger rendement willen combineren in hun hypotheekconstructie.

Hoe werkt een levenhypotheek precies?

Een levenhypotheek werkt op een manier waarbij de hypotheeksom gedurende de looptijd gelijk blijft en niet in één keer wordt afgelost. In plaats daarvan bouwt de huiseigenaar vermogen op in een beleggingsrekening of verzekeringspolis. Dit opgebouwde vermogen wordt aan het einde van de looptijd gebruikt om de hypotheeksom af te lossen. Hierdoor combineert een levenhypotheek elementen van zowel sparen als beleggen, waardoor er potentieel hogere rendementen behaald kunnen worden dan bij traditionele hypotheekvormen. Het biedt huizenkopers flexibiliteit en de mogelijkheid om zelf invloed uit te oefenen op hoe het opgebouwde vermogen wordt geïnvesteerd.

Wat zijn de voordelen van een levenhypotheek?

Een levenhypotheek biedt diverse voordelen die het aantrekkelijk maken voor huizenkopers. Een van de belangrijkste voordelen is de flexibiliteit die deze hypotheekvorm biedt. Huiseigenaren hebben de mogelijkheid om zelf te bepalen hoe ze het opgebouwde vermogen willen investeren, waardoor ze meer controle hebben over hun financiële situatie. Daarnaast kan een levenhypotheek ook fiscale voordelen opleveren, zoals belastingaftrek over de betaalde rente. Het potentieel voor een hoger rendement door te beleggen met het opgebouwde vermogen en de lagere maandlasten in vergelijking met andere hypotheekvormen maken een levenhypotheek een aantrekkelijke optie voor huizenkopers, met name voor starters op de woningmarkt.

Zijn er ook nadelen verbonden aan een levenhypotheek?

Ja, er zijn ook nadelen verbonden aan een levenhypotheek. Een van de belangrijkste nadelen is het risico dat gepaard gaat met beleggen. Aan het opbouwen van vermogen in een beleggingsrekening of verzekeringspolis zijn altijd financiële risico’s verbonden, zoals koersschommelingen en mogelijke verliezen. Daarnaast kunnen de kosten voor een levenhypotheek hoger zijn dan bij traditionele hypotheekvormen, waardoor het rendement op lange termijn kan worden beïnvloed. Het is daarom essentieel om goed geïnformeerd te zijn over zowel de voordelen als de nadelen van een levenhypotheek voordat u een beslissing neemt over deze hypotheekvorm.

Kan ik mijn hypotheek eerder aflossen bij een levenhypotheek?

Bij een levenhypotheek is het mogelijk om uw hypotheek eerder af te lossen, maar het proces en de voorwaarden kunnen verschillen ten opzichte van traditionele hypotheekvormen. Het is belangrijk om de specifieke afspraken in uw levenhypotheekcontract te raadplegen om te begrijpen welke mogelijkheden en eventuele kosten verbonden zijn aan vervroegde aflossing. Sommige levenhypotheekconstructies kunnen beperkingen hebben of extra vergoedingen vereisen bij vervroegde aflossing, dus het is verstandig om hierover duidelijkheid te verkrijgen voordat u een beslissing neemt over het eerder aflossen van uw hypotheek.

Welke fiscale aspecten spelen een rol bij een levenhypotheek?

Bij een levenhypotheek spelen verschillende fiscale aspecten een rol die van invloed kunnen zijn op uw financiële situatie. Een belangrijk fiscaal aspect is de renteaftrek: in sommige gevallen kunt u profiteren van belastingvoordelen door de betaalde rente op de levenhypotheek af te trekken van uw belastbaar inkomen. Daarnaast is het belangrijk om rekening te houden met de fiscale behandeling van het opgebouwde vermogen in de beleggingsrekening of verzekeringspolis. Het is verstandig om advies in te winnen bij een fiscaal expert om volledig inzicht te krijgen in de fiscale consequenties van een levenhypotheek en om ervoor te zorgen dat u optimaal gebruikmaakt van eventuele fiscale voordelen.

Hoe wordt het opgebouwde vermogen belegd bij een levenhypotheek?

Bij een levenhypotheek wordt het opgebouwde vermogen meestal belegd in een beleggingsrekening of verzekeringspolis. Het exacte beleggingsbeleid kan per aanbieder verschillen, maar over het algemeen wordt het geld belegd in diverse financiële producten zoals aandelen, obligaties en vastgoed. Het doel is om gedurende de looptijd van de hypotheek rendement te behalen op het geïnvesteerde vermogen, zodat aan het einde van de looptijd voldoende kapitaal beschikbaar is om de hypotheeksom af te lossen. Het is belangrijk om bij het afsluiten van een levenhypotheek goed geïnformeerd te zijn over hoe het opgebouwde vermogen wordt belegd en welke risico’s hieraan verbonden zijn.

Is een levenhypotheek geschikt voor iedereen?

Een levenhypotheek is niet per se geschikt voor iedereen, aangezien het afhankelijk is van individuele financiële doelen en risicobereidheid. Deze hypotheekvorm kan aantrekkelijk zijn voor mensen die op zoek zijn naar flexibiliteit en potentieel hoger rendement door te beleggen met het opgebouwde vermogen. Echter, het is belangrijk om de risico’s en kosten goed te begrijpen voordat u kiest voor een levenhypotheek. Het is verstandig om advies in te winnen bij een financieel adviseur om te bepalen of deze hypotheekvorm past bij uw specifieke situatie en doelstellingen.

Wat gebeurt er als het rendement op de beleggingen tegenvalt bij een levenhypotheek?

Wanneer het rendement op de beleggingen tegenvalt bij een levenhypotheek, kan dit gevolgen hebben voor het opgebouwde vermogen dat bedoeld is om aan het einde van de looptijd de hypotheek af te lossen. Als het rendement lager uitvalt dan verwacht, bestaat het risico dat er onvoldoende kapitaal beschikbaar is om de hypotheek volledig af te lossen. Dit kan leiden tot een restschuld die alsnog moet worden terugbetaald. Het is daarom belangrijk om bij een levenhypotheek rekening te houden met mogelijke fluctuaties in rendement en eventuele risico’s die gepaard gaan met beleggen, en indien nodig tijdig maatregelen te nemen om financiële tegenvallers op te vangen.

Geef een reactie