Hoe Bereken Je Een Hypotheek

Het kopen van een huis is een grote stap en daarbij speelt de hypotheekberekening een essentiële rol. Het is belangrijk om te weten hoeveel geld je kunt lenen en welke maandelijkse lasten daarbij komen kijken. Hier volgen de stappen om een hypotheek te berekenen:

Stap 1: Bepaal je Bruto Jaarinkomen

Om te beginnen moet je jouw bruto jaarinkomen bepalen. Dit is het totale inkomen dat je verdient vóór belastingen en andere inhoudingen.

Stap 2: Bereken je Maximale Hypotheek

De vuistregel is dat je ongeveer 4,5 keer je bruto jaarinkomen kunt lenen voor een hypotheek. Vermenigvuldig eenvoudigweg je bruto jaarinkomen met 4,5 om een indicatie te krijgen van je maximale hypotheekbedrag.

Stap 3: Controleer je Maandelijkse Lasten

Nadat je jouw maximale hypotheek hebt berekend, is het belangrijk om rekening te houden met andere maandelijkse lasten, zoals verzekeringen, belastingen en eventuele andere schulden die je hebt. Deze kosten moeten worden afgetrokken van het bedrag dat beschikbaar is voor de hypotheekbetaling.

Stap 4: Gebruik een Online Hypotheekcalculator

Er zijn verschillende online tools beschikbaar waarmee je nauwkeurigere berekeningen kunt maken op basis van specifieke informatie over rentetarieven, looptijden en andere factoren. Door gebruik te maken van een hypotheekcalculator kun je een beter inzicht krijgen in wat voor jou haalbaar is.

Door deze stappen te volgen en nauwkeurige berekeningen uit te voeren, kun je goed voorbereid zijn wanneer het tijd is om een hypotheek aan te vragen voor jouw droomhuis.

Veelgestelde vragen over het berekenen van een hypotheek: Antwoorden op de 8 belangrijkste vragen.

- 1. Hoeveel kan ik lenen voor een hypotheek op basis van mijn inkomen?

- 2. Wat zijn de belangrijkste factoren die mijn maximale hypotheekbedrag beïnvloeden?

- 3. Moet ik rekening houden met eigen geld bij het berekenen van een hypotheek?

- 4. Welke rol spelen rentetarieven bij het bepalen van mijn maandelijkse hypotheeklasten?

- 5. Kan ik extra kosten zoals notariskosten en advieskosten meefinancieren in mijn hypotheek?

- 6. Hoe kan ik mijn maandelijkse lasten verlagen om meer te kunnen lenen voor een hypotheek?

- 7. Zijn er subsidies of regelingen beschikbaar die mijn financiële situatie kunnen verbeteren bij het afsluiten van een hypotheek?

- 8. Wat gebeurt er als ik niet voldoe aan de inkomens- en kredietvereisten voor het krijgen van een hypotheek?

1. Hoeveel kan ik lenen voor een hypotheek op basis van mijn inkomen?

Een veelgestelde vraag bij het berekenen van een hypotheek is: “Hoeveel kan ik lenen voor een hypotheek op basis van mijn inkomen?” Het bedrag dat je kunt lenen voor een hypotheek is sterk afhankelijk van je inkomen. Over het algemeen geldt dat je ongeveer 4,5 keer je bruto jaarinkomen kunt lenen. Door je bruto jaarinkomen te vermenigvuldigen met dit factor, kun je een indicatie krijgen van het maximale hypotheekbedrag dat voor jou haalbaar is. Het is echter belangrijk om ook rekening te houden met andere financiële verplichtingen en maandelijkse lasten om te bepalen wat je echt comfortabel kunt lenen.

2. Wat zijn de belangrijkste factoren die mijn maximale hypotheekbedrag beïnvloeden?

De belangrijkste factoren die invloed hebben op je maximale hypotheekbedrag zijn onder andere je bruto jaarinkomen, eventuele andere leningen of schulden die je hebt, de hoogte van de rente op dat moment, de looptijd van de hypotheek en eventuele eigen geld dat je kunt inbrengen. Hoe hoger je inkomen en hoe lager je schulden, des te groter zal waarschijnlijk je maximale hypotheek zijn. Het is ook belangrijk om rekening te houden met de rentevoet, aangezien een hogere rente kan betekenen dat je minder kunt lenen. Het is verstandig om al deze factoren zorgvuldig te overwegen bij het berekenen van je maximale hypotheekbedrag.

3. Moet ik rekening houden met eigen geld bij het berekenen van een hypotheek?

Ja, het is belangrijk om rekening te houden met eigen geld bij het berekenen van een hypotheek. Eigen geld verwijst naar het bedrag dat je zelf kunt inbrengen bij de aankoop van een huis, zoals spaargeld of overwaarde van een vorige woning. Het inbrengen van eigen geld kan gunstig zijn omdat het invloed heeft op de hoogte van de hypotheek die je nodig hebt en daarmee ook op je maandelijkse lasten. Banken kijken vaak positief naar kopers die eigen geld kunnen inleggen, omdat dit laat zien dat je financieel stabiel bent en minder risico vormt voor de bank. Het is daarom verstandig om bij het berekenen van een hypotheek ook rekening te houden met de mogelijkheid om eigen geld in te brengen.

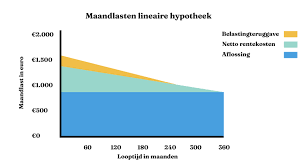

4. Welke rol spelen rentetarieven bij het bepalen van mijn maandelijkse hypotheeklasten?

Rentetarieven spelen een cruciale rol bij het bepalen van je maandelijkse hypotheeklasten. Het rentepercentage dat je over je hypotheek betaalt, beïnvloedt direct de hoogte van je maandelijkse aflossing. Hoe lager de rente, hoe lager je maandelijkse lasten zullen zijn. Het is daarom belangrijk om regelmatig de rentetarieven te vergelijken en te overwegen of het gunstig is om een hypotheek af te sluiten tegen een vaste of variabele rente. Een kleine verandering in het rentepercentage kan een aanzienlijk verschil maken in de totale kosten van je hypotheek over de looptijd ervan.

5. Kan ik extra kosten zoals notariskosten en advieskosten meefinancieren in mijn hypotheek?

Ja, het is mogelijk om extra kosten zoals notariskosten en advieskosten mee te financieren in je hypotheek. Deze kosten kunnen worden opgenomen in het totale hypotheekbedrag dat je leent. Het is belangrijk om te weten dat het meefinancieren van deze extra kosten invloed kan hebben op de hoogte van je maandelijkse hypotheeklasten en de totale kosten over de looptijd van de lening. Het is verstandig om advies in te winnen bij een financieel adviseur om te bepalen of het meefinancieren van extra kosten in jouw specifieke situatie een verstandige keuze is.

6. Hoe kan ik mijn maandelijkse lasten verlagen om meer te kunnen lenen voor een hypotheek?

Om meer te kunnen lenen voor een hypotheek door het verlagen van je maandelijkse lasten, zijn er verschillende strategieën die je kunt toepassen. Een manier om dit te doen is door je huidige uitgaven kritisch te bekijken en te zoeken naar mogelijkheden om te besparen. Denk aan het verminderen van abonnementen, het vergelijken van verzekeringstarieven of het beperken van onnodige uitgaven. Daarnaast kan het ook helpen om bestaande schulden af te lossen, waardoor je meer financiële ruimte creëert voor een hogere hypotheek. Door bewust met je financiën om te gaan en slimme keuzes te maken, kun je jouw maandelijkse lasten verlagen en zo de mogelijkheid vergroten om meer te lenen voor de aankoop van een woning.

7. Zijn er subsidies of regelingen beschikbaar die mijn financiële situatie kunnen verbeteren bij het afsluiten van een hypotheek?

Ja, er zijn verschillende subsidies en regelingen beschikbaar die kunnen helpen bij het verbeteren van je financiële situatie bij het afsluiten van een hypotheek. Denk hierbij aan nationale regelingen zoals de NHG (Nationale Hypotheek Garantie) die extra zekerheid biedt aan geldverstrekkers en daardoor gunstigere voorwaarden kan opleveren. Daarnaast zijn er ook lokale subsidies en gemeentelijke regelingen die bijvoorbeeld starters op de woningmarkt ondersteunen met financiële voordelen. Het is verstandig om goed onderzoek te doen naar de beschikbare subsidies en regelingen die van toepassing zijn op jouw situatie, aangezien deze kunnen helpen om de kosten van het kopen van een huis te verlagen en zo je financiële positie te versterken.

8. Wat gebeurt er als ik niet voldoe aan de inkomens- en kredietvereisten voor het krijgen van een hypotheek?

Als je niet voldoet aan de inkomens- en kredietvereisten om een hypotheek te krijgen, kan het lastiger zijn om een lening te verkrijgen voor de aankoop van een huis. In dat geval zijn er verschillende opties die je kunt overwegen. Het is mogelijk dat je een lagere hypotheek kunt krijgen dan je oorspronkelijk had gehoopt, waardoor je wellicht op zoek moet naar een goedkoper huis of meer eigen geld moet inbrengen. Daarnaast kun je ook kijken naar alternatieve financieringsmogelijkheden of advies inwinnen bij een financieel adviseur om te bepalen wat de beste stappen zijn om alsnog jouw woonwensen te realiseren. Het is belangrijk om realistisch te blijven en te zoeken naar oplossingen die passen bij jouw financiële situatie.

Geef een reactie